안녕하세요.

오늘은 연말로 갈수록 개인 매도 압력이 강하게 작용하는 요건을 알아보겠습니다.

현저한 펀더멘털 훼손이 없다면 낙폭 제한 예상.

2017년 추세 상승기에도 수급 노이즈는 있었음.

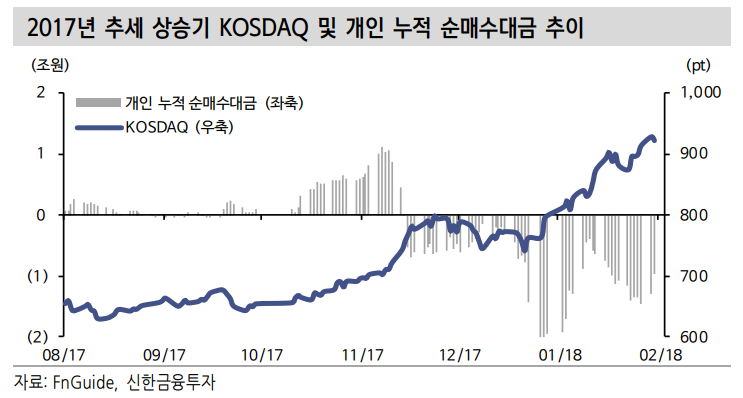

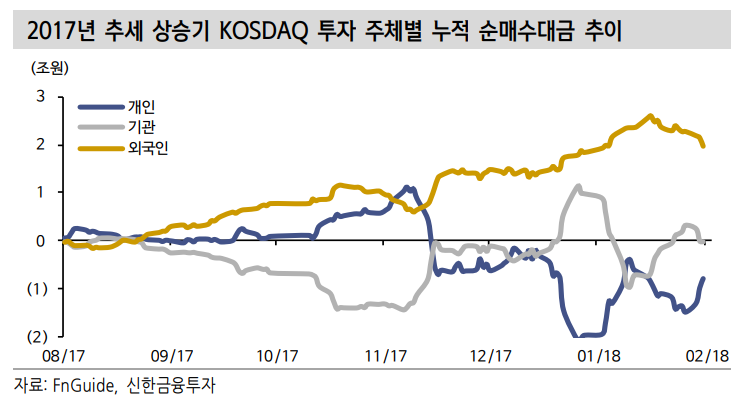

2017년 추세 상승기에도 개인 매물 압력이 크게 작용했다.코스닥 지수는 8월 저점에서 11월 고점까지 27% 상승했다.증시 추세 상승과 정권 교체 후 중소.벤처기업 활성화 정책 기대감이 반영됐다.12월 들어 고점 대비 7% 가량 하락 했는데 바이오 업종 버블 놀란이 있었지만 개인 수급 영향이 컸다.2018년 이익 성장과 활성화 정책 기대를 앞둔 상황이었기 때문이다.

코스닥은 740pt에서 지지력을 확인했다.8월~11월 상승분의 33%를 되돌린 수준이며 펀더멘털 훼손이 없어 낙폭이 제한됐고 상승추세를 회복했다.이를 현재 코스닥에 적용하면 750pt 수준이다.현저한 펀더멘털 변화가 없다면 750pt 내외에서 지지력을 확인할 것으로 예상한다.추세가 살아있다면 주가는 피보나치 되돌림 38.2% 내에서 지지를 확인한다.2017년에는 개인의 매도를 ETF를 비롯한 기관과 외국인 이벤트 드리븐 매매가 받아냈다.현재는 대주주에 해당되지 않는 개인의 저점 매수와 일부 외국인 수급이 유입될 가능성이 있다.

연말 이후 펀더멘털 부각 전망

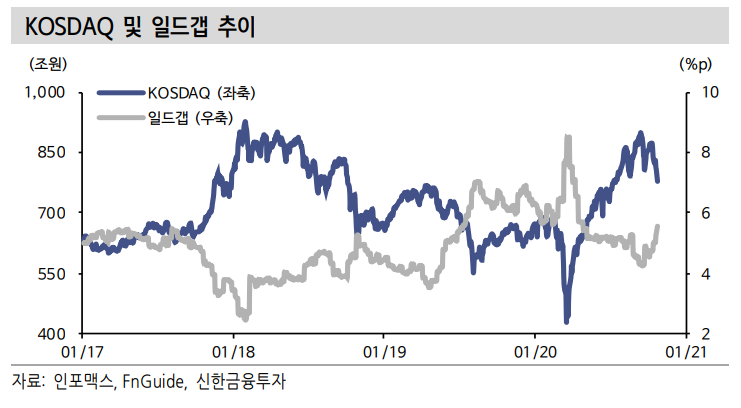

코스닥 12개월 선행 PER을 적용한 일드갭은 5.6%p로 2017년 1차 상승기 수준이다.금리 하락과 함께 이익 성장 기대감도 올라와 부담 없는 수준이다.이익 훼손이 없다는 것을 가정하면 750pt는 일드갭 기준 6.0%p로 올해 초 수준이다.2분기 반등 지속 국면 대비 주가 부담이 적다.

올해 들어 개인은 코스닥 내 건강관리(제약/바이오,헬스케어 장비),IT(반도체,하드웨어),산업재(뉴딜 관련주) 순으로 순매수했다.개인 순매수가 집중된 섹터일수록 대주주 기준 회피 매물 압력이 크게 작용할 수 있다. 대부분 올해 코스닥 상승을 주도한 섹터로 이익 성장 기대감은 여전히 유효하다.2017년말 수급 이슈 해소 후 기존 주도주가 재차 상승을 견인했다는 점을 고려하면 연말 이후에는 다시 펀더멘털이 부각될 것으로 전망한다.

'주식투자정보' 카테고리의 다른 글

| [주식정보]ETF 테마 투자 증가 (24) | 2020.11.09 |

|---|---|

| [주식정보]테마 투자란 무엇인가? (20) | 2020.11.08 |

| [주식정보]그린 뉴딜 정책 영향 (6) | 2020.11.02 |

| [주식정보]친환경,주식시장 비중은 아직 0.3%에 불과 (26) | 2020.11.01 |

| KOSDAQ 수급은 시한이 정해진 악재 (12) | 2020.10.31 |